ENTREVISTA

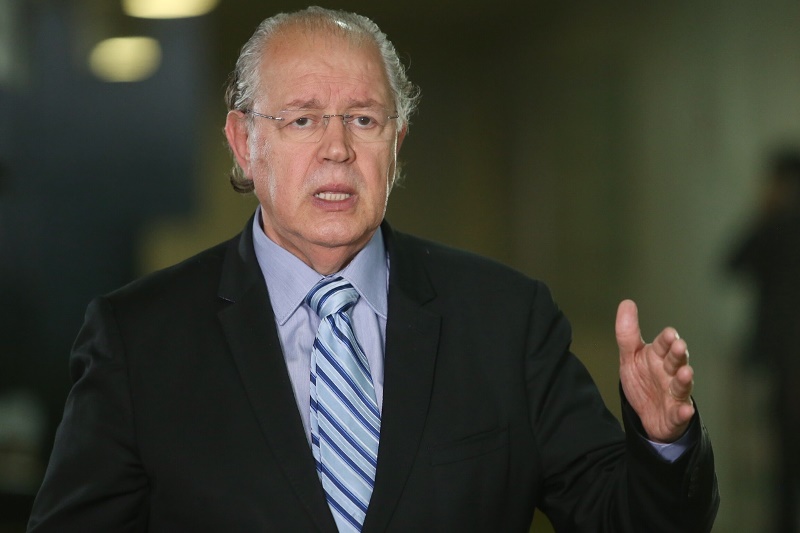

A reforma da legislação tributária no Brasil é a próxima na série de reformulações de normas a ser votada no Congresso Nacional. Enquanto a reforma política derrapa por causa dos efeitos dela já nas eleições do próximo ano, as mudanças nas regras de como se paga e arrecada imposto parece ter mais urgência, e o relator da proposta na Câmara, Luiz Carlos Hauly, autor de outras leis de grande impacto, como o Simples Nacional, diz que o Brasil precisa corrigir erros cometidos há 50 anos e que hoje travam grande parte da economia, devido ao excesso de leis, privilégios concedidos a alguns setores e não a outros, sem contar a renúncia e sonegação fiscais que tomam bilhões dos cofres públicos anualmente. Ao Circuito Mato Grosso, Hauly comenta os principais pontos da reforma tributária e por que é preciso que ela seja aprovada no mais curto prazo possível.

Circuito Mato Grosso: Qual é a necessidade de uma reforma tributária no Brasil?

Luiz Carlos Hauly: Hoje, a necessidade da reforma tributária é imperiosa, porque está provado que o que derrubou a economia brasileira a partir de 1981 é uma conjugação perversa de aumento de carga tributária global e de impostos concorrentes na base de consumo que acabaram destruindo a capacidade de concorrência das empresas brasileiras. O Brasil, de 1930 a 1980, teve um crescimento de quase o dobro da média mundial, quase o dobro do crescimento dos Estados Unidos. De 1981, que foi o último ano do ‘milagre econômico brasileiro’, para cá o Brasil nunca se acertou e passou a ter o que nós chamamos de voo de galinha.

CMT: O Brasil está mais ou menos estagnado desde os anos 80?

LCH: A famosa década de 1980 perdida teve os últimos quatro anos do regime militar, depois veio Sarney, veio o Collor, Fernando Henrique Cardoso, Lula e Dilma, e o Brasil crescia um ano, dois ou três e caía. Isso se deve à Constituinte de 1988, que acabou aumentando os gastos sociais, com direitos e garantias para a população brasileira. E a partir de 1988, quando Estados e municípios deram uma mordida grande no Leão – na Constituição de 1988 o Fundo de Participação era de 32% do Imposto de Renda e 32% do IPI (Imposto sobre Produtos Industrializados) – conseguiram tomar mais 15 pontos percentuais do Imposto de Renda e mais 25 do IPI, passamos de 47 do Imposto de Renda e 57 do IPI. Também tomaram da União os chamados impostos monofásicos que eram imposto único de combustível, de energia, de minerais, de transporte que foram colocados dentro do ICMS. Mesmo assim, o ICMS ficou do tamanho que estava nesses últimos trinta anos, e a receita, que era em torno de 25% sete anos atrás, chegou a 36%.

CMT: O excesso de impostos trava a economia.

LCH: Aumento de carga em país emergente e impostos ruins na base do consumo destruíram o poder de concorrência das nossas empresas. Com isso, o que a Lei Kandir (isenção de impostos para exportação de commodities) tem permitido melhorar a agronegócio brasileiro, tem ajudado o país. Caso de Mato Grosso, Mato Grosso do Sul, Paraná e Rio Grande do Sul.

CMT: Isso gerou também o emaranhado de leis tributárias?

LCH: Tem a guerra fiscal entre os Estados, entre municípios, dos portos, e tem a renúncia fiscal federal, que para um setor se dá tudo e para o outro, nada. É uma conjugação também de incentivos fiscais, sonegação, corrupção, elisão e burocracia que acaba de colocar a gordura trans. É muito difícil ser empreendedor no Brasil. Talvez o país mais difícil, que tenha uma das mais complexas legislações tributárias. É anarcocaótico, um verdadeiro manicômio tributário do ponto de vista jurídico, e do ponto de vista funcional, um Frankenstein. Assim como o Frankenstein, é grande, forte, disfuncional, e a economia não deslancha como um atleta. A economia precisa de uma estrutura óssea e de musculatura para que a empresa tenha facilidade de produzir, ter bons preços, crescer, gerar emprego e riqueza para o país.

CMT: Qual é o principal ponto para ser implantado?

LCH: O primeiro grande ponto é a simplificação. As três tributárias universais conhecidas – propriedade, renda e consumo –, nós vamos trabalhar no modelo clássico europeu. Quanto à propriedade, se mantêm os atuais impostos patrimoniais: IPTU, IPVA, ITR, ITCMD e ITBI. Não se mexe nisso. A renda tem posto Imposto de Renda e contribuição social sobre o produto líquido, que foi criado a partir de 1988 para não dar partilha para municípios, porque os municípios eram sócios de 47%. Nós vamos juntar os dois. E na base consumo tem ISS (municipal), ICMS (estadual), IPI, PIS, Cofins, Pasep, CID, salário educação e IOF (todos federais) que serão substituídos por dois: um IVA clássico, modelo europeu e canadense, e um imposto seletivo monofásico de sete produtos, também modelo europeu e canadense.

CMT: Quais são as novidades do IVA e do seletivo monofásico?

LCH: O IVA (Imposto sobre Valor Acrescentado) é a soma do ICMS e SS, tem a mesma base, ou seja, a mesma base do PIS/Cofins, que nunca deveria ter sido criado em cima da mesma base dos Estados e municípios. Então, estamos voltando no tempo 50 anos, corrigindo este erro, eliminando as 27 legislações estaduais, milhares de decretos e leis estaduais, 5,5 mil estaduais de ICMS e dez tributos. O seletivo é a mesma base do IVA que representa mais ou menos 500 mil itens da indústria, comércio e serviços. Desses 500 mil itens e 96 setores, nós vamos tirar sete: energia elétrica, combustível, telecomunicações, cigarros, bebidas, veículos, pneus e autopeças. Nós vamos cobrar destes separadamente, pois são de grande potencial de arrecadação. O que arrecadar nestes sete diminui a alíquota do IVA. Serão quatro, cinco alíquotas para atender tudo nacionalmente no lugar de mais de 40 alíquota que se tem hoje, só do ICMS.

CMT: Vão diminuir a burocracia e os desvios?

LCH: Essa nova estrutura do IVA, como será cobrado no destino, será tudo eletrônico. Não vai mais ter ato declaratório, é como se pagasse o telefone e tivesse uma conta bancária para acessar por ele – débito, crédito, TED, DOC, compra e venda, vai estar tudo registrado na conta bancária de cada empresa. Isso acaba com a elisão, que é postergação do pagamento, combate a corrupção, a sonegação e diminuiu o contencioso. Hoje, o Brasil R$ 500 bilhões de renúncia fiscal federal por ano, tem R$ 400 bilhões de sonegação, tem R$ 2 trilhões de dívida ativa e custo, não calculado, de burocracia que, segundo a Fiesp (Federação das Indústrias do Estado de São Paulo), pode chegar a 3% do produto final ao consumidor. A nossa reforma beneficia a empresa, vai voltar a gerar emprego, vai melhorar o salário, vai garantir a receita, a economia vai voltar a crescer e o país vai voltar a andar.

CMT: O que viabiliza a aprovação da proposta hoje?

LCH: Estou aplicando a mesma sistemática do Super Simples. A proposta é maior, é suprapartidária. Nós estamos tentando consertar o que começou errado e deveria ter sido feito 50 anos atrás ou na Constituinte, há trinta anos. Nós não vamos mexer na guerra de partilha. A regra de ouro do nosso projeto é: não haverá perdas, ou seja, não haverá ganhos. Porque sempre há justificativas como “São Paulo perde, ele não deixa [passar a reforma]; o governo federal perde, ele não deixa”. Como em 1988, os Estados e municípios tiraram um dinheiro grande da União, eu já garanti à União que não haverá perda porque os três (União, Estado e municípios) serão sócios no IVA na mesma proporção do que tem hoje. Nós vamos transformar a arrecadação da União, dos Estados e dos municípios em percentuais com base na arrecadação real do ano anterior.

CMT: O impacto seria somente no fisco?

LCH: A reforma tributária é maior que o Plano Real. Se o Plano Real foi de grande alcance social e econômico do país, o ajuste do sistema tributário e a reforma (que chamo de reengenharia tributária e tecnológica simplificadora e de inclusão social) são mais que o dobro do Plano Real. Não haverá guerra fiscal, uma concorrência predatória em que União, Estado e prefeitura dão privilégios para uns e não para outros. Isso significa que empresa nova que chega quebra a velha. Isso se transformou em uma coisa louca, por isso que se chama de manicômio tributário.

CMT: Politicamente, existem condições de a reforma passar no Congresso?

LCH: Precisa. O governo precisa, as empresas precisam, os trabalhadores precisam e o Congresso precisa de algo grande. Nós votamos a reforma trabalhista, a lei de terceirizações, a de teto de gastos, e tivemos desgaste. A reforma tributária, não. É ganha-ganha. Isso vai trazer esperança para o país.

CMT: Em quanto tempo a reforma entraria em vigor?

LCH: Nós vamos combinar os prazos. Existe um prazo para regulamentação, mais para efeito burocrático, de 180 dias. Mas queremos fazer a emenda constitucional já e algumas leis complementares, já; não dá para deixar para depois. Vai de nós combinarmos e colocarmos no texto constitucional, e não entra tudo de uma vez. Começa o IVA com uma alíquota pequena, uns 3%¨, para calibrar, para ver se funciona, e vai saindo o imposto velho e entrando o novo. Em um ano ou dois se faz e se completa a transição.